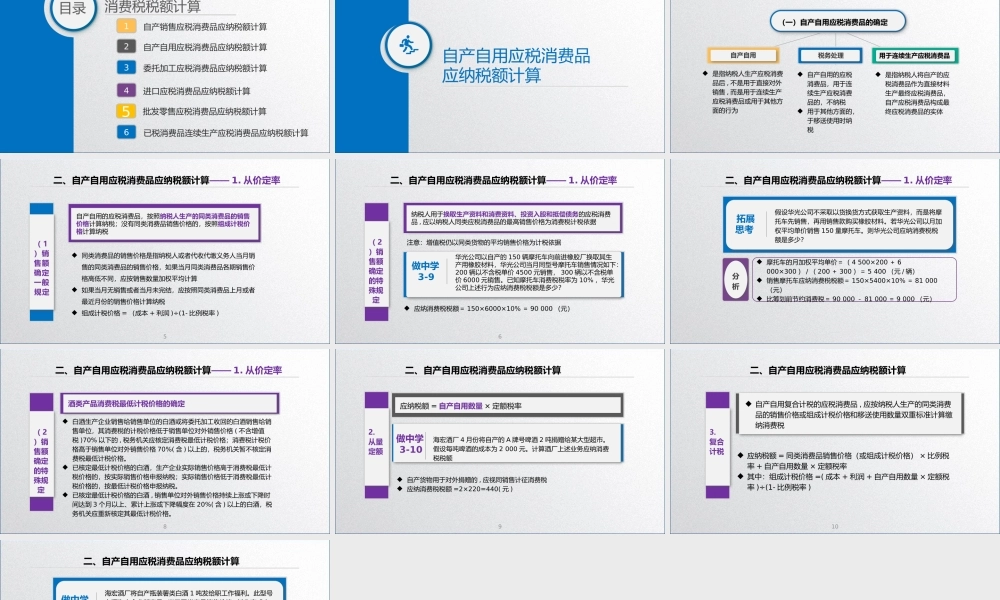

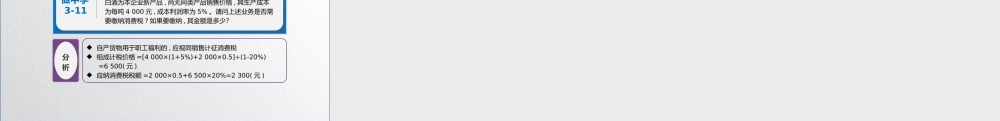

学习任务3.2消费税税额计算消费税税额计算目录自产销售应税消费品应纳税额计算1自产自用应税消费品应纳税额计算2委托加工应税消费品应纳税额计算3进口应税消费品应纳税额计算4批发零售应税消费品应纳税额计算5已税消费品连续生产应税消费品应纳税额计算6自产自用应税消费品应纳税额计算二、自产自用应税消费品应纳税额的计算(一)自产自用应税消费品的确定税务处理自产自用用于连续生产应税消费品是指纳税人生产应税消费品后,不是用于直接对外销售,而是用于连续生产应税消费品或用于其他方面的行为自产自用的应税消费品,用于连续生产应税消费品的,不纳税用于其他方面的,于移送使用时纳税是指纳税人将自产的应税消费品作为直接材料生产最终应税消费品,自产应税消费品构成最终应税消费品的实体5(1)销售额确定一般规定二、自产自用应税消费品应纳税额计算——1.从价定率自产自用的应税消费品,按照纳税人生产的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税同类消费品的销售价格是指纳税人或者代收代缴义务人当月销售的同类消费品的销售价格,如果当月同类消费品各期销售价格高低不同,应按销售数量加权平均计算如果当月无销售或者当月未完结,应按照同类消费品上月或者最近月份的销售价格计算纳税组成计税价格=(成本+利润)÷(1-比例税率)6二、自产自用应税消费品应纳税额计算——1.从价定率(2)销售额确定的特殊规定纳税人用于换取生产资料和消费资料、投资入股和抵偿债务的应税消费品,应以纳税人同类应税消费品的最高销售价格为消费税计税依据注意:增值税仍以同类货物的平均销售价格为计税依据做中学3-9华光公司以自产的150辆摩托车向前进橡胶厂换取其生产用橡胶材料,华光公司当月同型号摩托车销售情况如下:200辆以不含税单价4500元销售,300辆以不含税单价6000元销售。已知摩托车消费税税率为10%,华光公司上述行为应纳消费税税额是多少?应纳消费税税额=150×6000×10%=90000(元)拓展思考假设华光公司不采取以货换货方式获取生产资料,而是将摩托车先销售,再用销售款购买橡胶材料。若华光公司以月加权平均单价销售150量摩托车。则华光公司应纳消费税税额是多少?摩托车的月加权平均单价=(4500×200+6000×300)/(200+300)=5400(元/辆)销售摩托车应纳消费税税额=150×5400×10%=81000(元)比筹划前节约消费税=90000-81000=9000(元)分析二、自产自用...