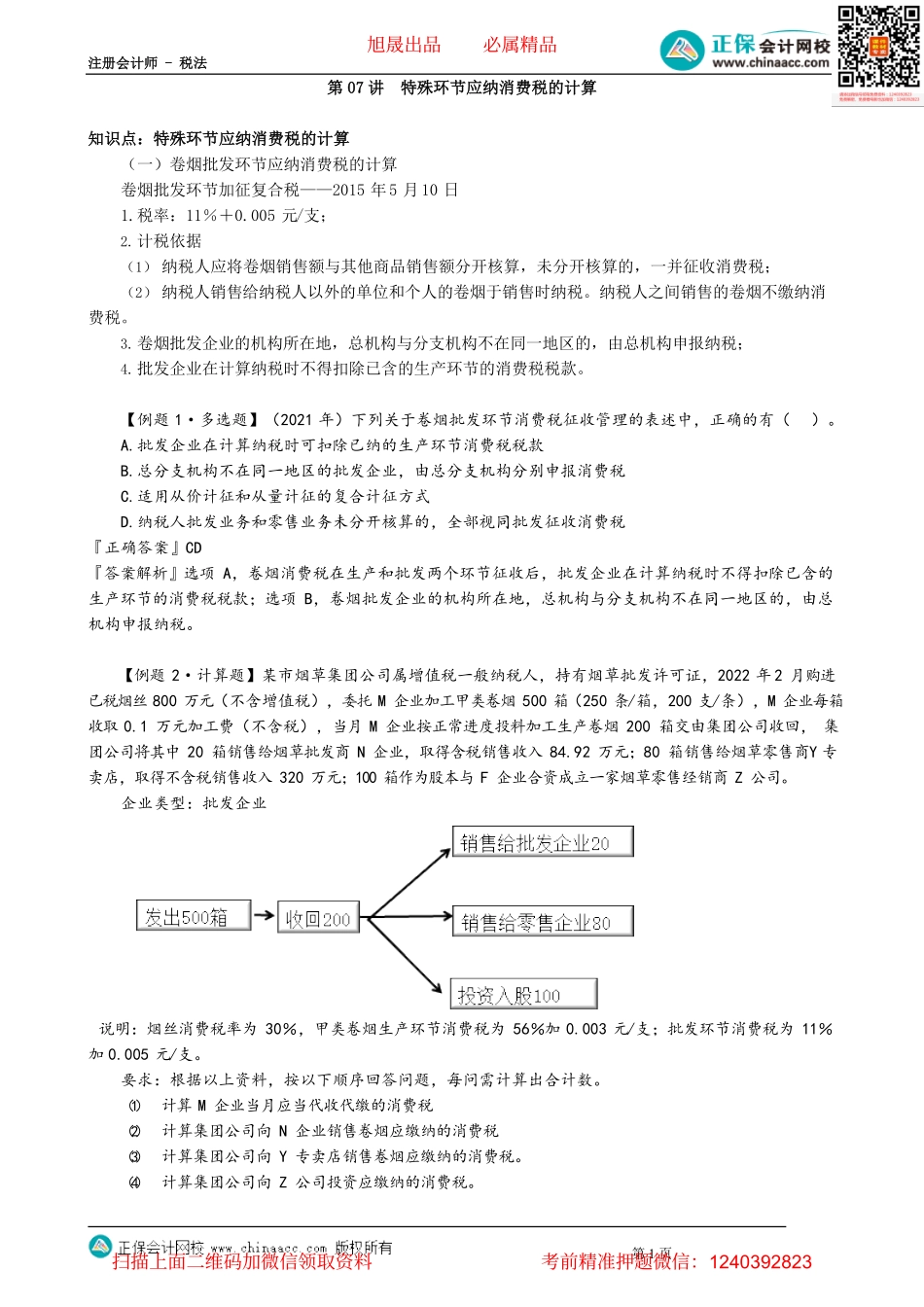

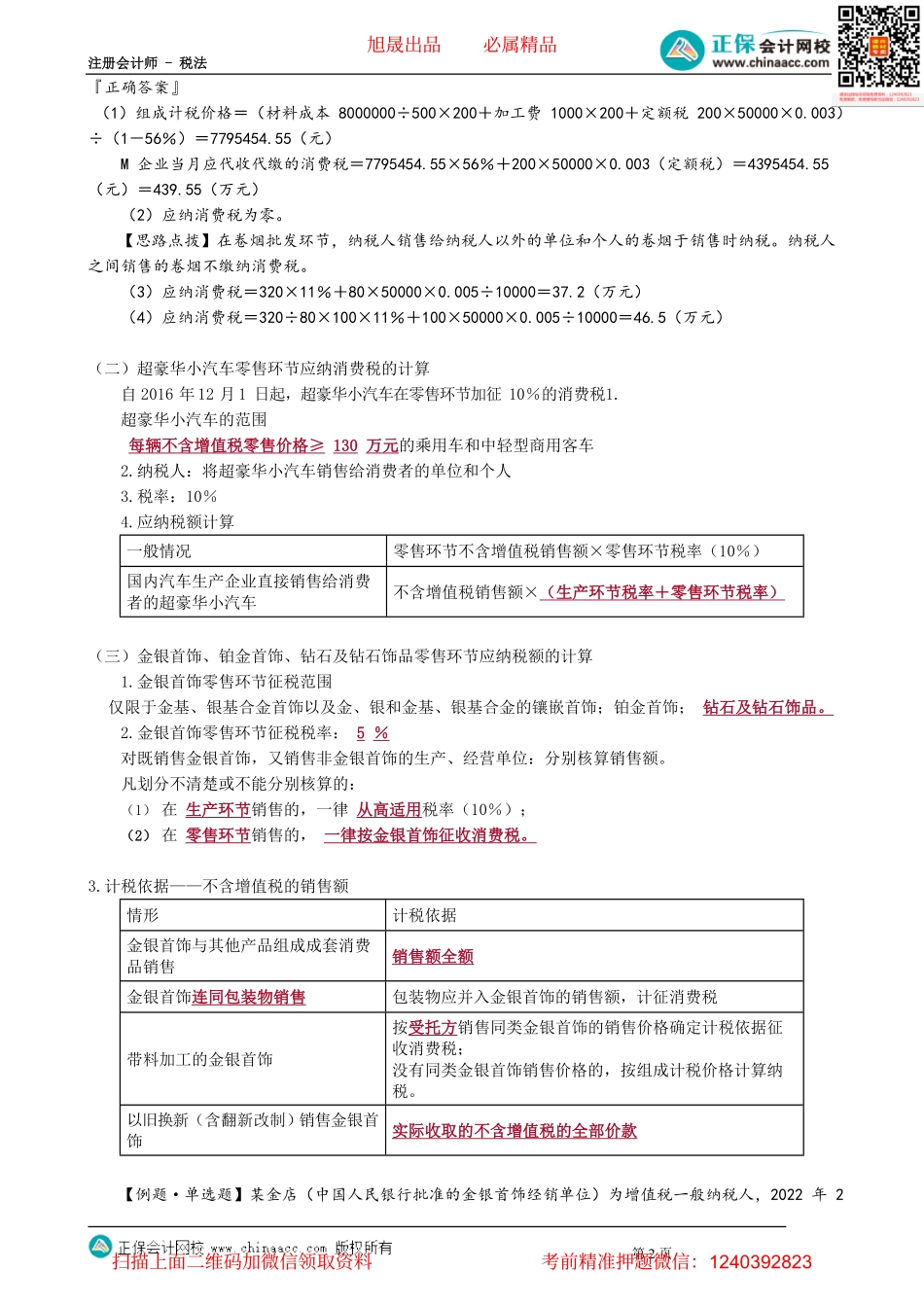

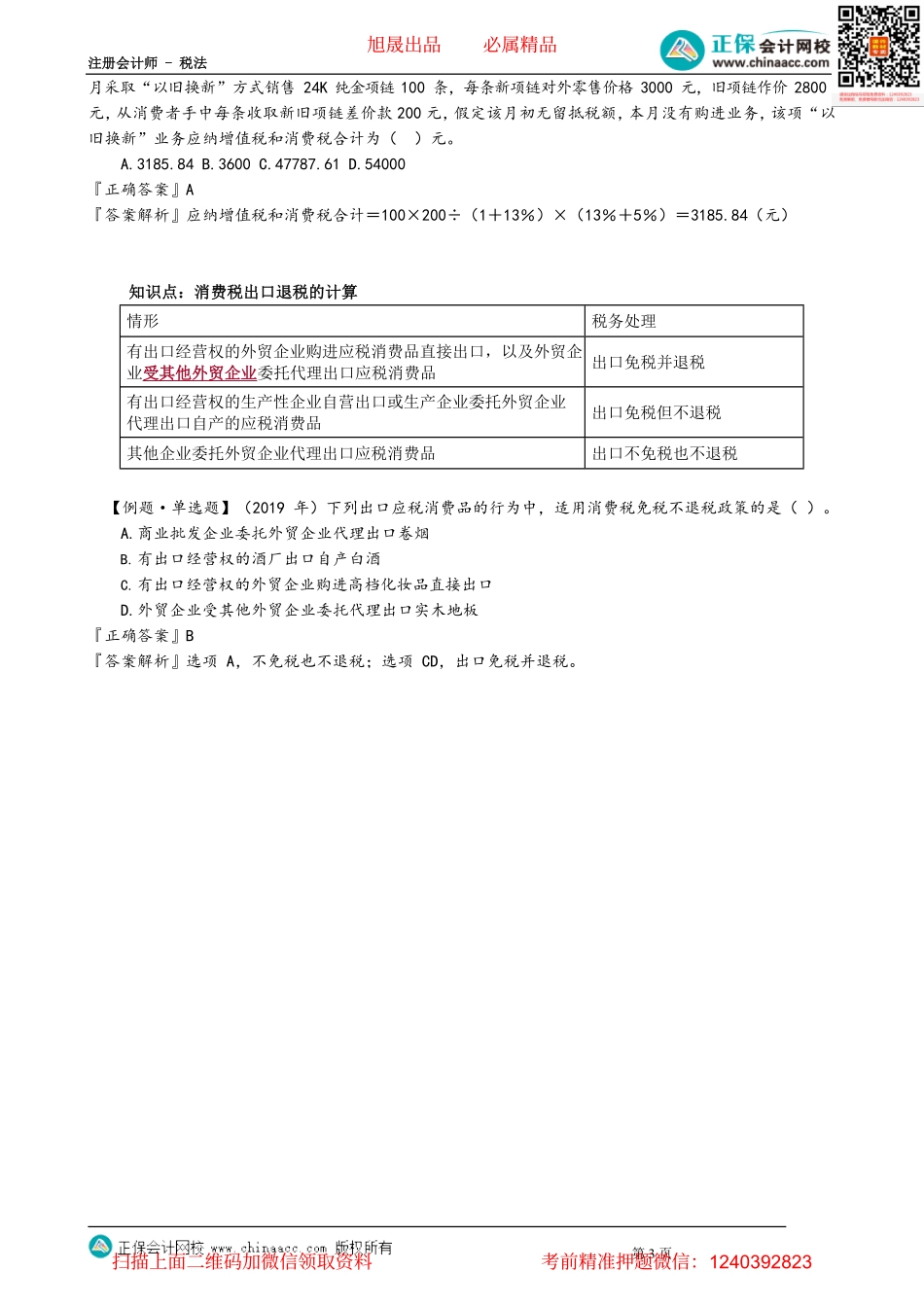

注册会计师-税法第1页第07讲特殊环节应纳消费税的计算知识点:特殊环节应纳消费税的计算(一)卷烟批发环节应纳消费税的计算卷烟批发环节加征复合税——2015年5月10日1.税率:11%+0.005元/支;2.计税依据(1)纳税人应将卷烟销售额与其他商品销售额分开核算,未分开核算的,一并征收消费税;(2)纳税人销售给纳税人以外的单位和个人的卷烟于销售时纳税。纳税人之间销售的卷烟不缴纳消费税。3.卷烟批发企业的机构所在地,总机构与分支机构不在同一地区的,由总机构申报纳税;4.批发企业在计算纳税时不得扣除已含的生产环节的消费税税款。【例题1·多选题】(2021年)下列关于卷烟批发环节消费税征收管理的表述中,正确的有()。A.批发企业在计算纳税时可扣除已纳的生产环节消费税税款B.总分支机构不在同一地区的批发企业,由总分支机构分别申报消费税C.适用从价计征和从量计征的复合计征方式D.纳税人批发业务和零售业务未分开核算的,全部视同批发征收消费税『正确答案』CD『答案解析』选项A,卷烟消费税在生产和批发两个环节征收后,批发企业在计算纳税时不得扣除已含的生产环节的消费税税款;选项B,卷烟批发企业的机构所在地,总机构与分支机构不在同一地区的,由总机构申报纳税。【例题2·计算题】某市烟草集团公司属增值税一般纳税人,持有烟草批发许可证,2022年2月购进已税烟丝800万元(不含增值税),委托M企业加工甲类卷烟500箱(250条/箱,200支/条),M企业每箱收取0.1万元加工费(不含税),当月M企业按正常进度投料加工生产卷烟200箱交由集团公司收回,集团公司将其中20箱销售给烟草批发商N企业,取得含税销售收入84.92万元;80箱销售给烟草零售商Y专卖店,取得不含税销售收入320万元;100箱作为股本与F企业合资成立一家烟草零售经销商Z公司。企业类型:批发企业说明:烟丝消费税率为30%,甲类卷烟生产环节消费税为56%加0.003元/支;批发环节消费税为11%加0.005元/支。要求:根据以上资料,按以下顺序回答问题,每问需计算出合计数。(1)计算M企业当月应当代收代缴的消费税(2)计算集团公司向N企业销售卷烟应缴纳的消费税(3)计算集团公司向Y专卖店销售卷烟应缴纳的消费税。(4)计算集团公司向Z公司投资应缴纳的消费税。旭晟出品必属精品扫描上面二维码加微信领取资料考前精准押题微信:1240392823注册会计师-税法第2页『正确答案』(1)组成计税价格=(材料成本8000000÷500×200+加工费1000×200+定额税200×50000×0....