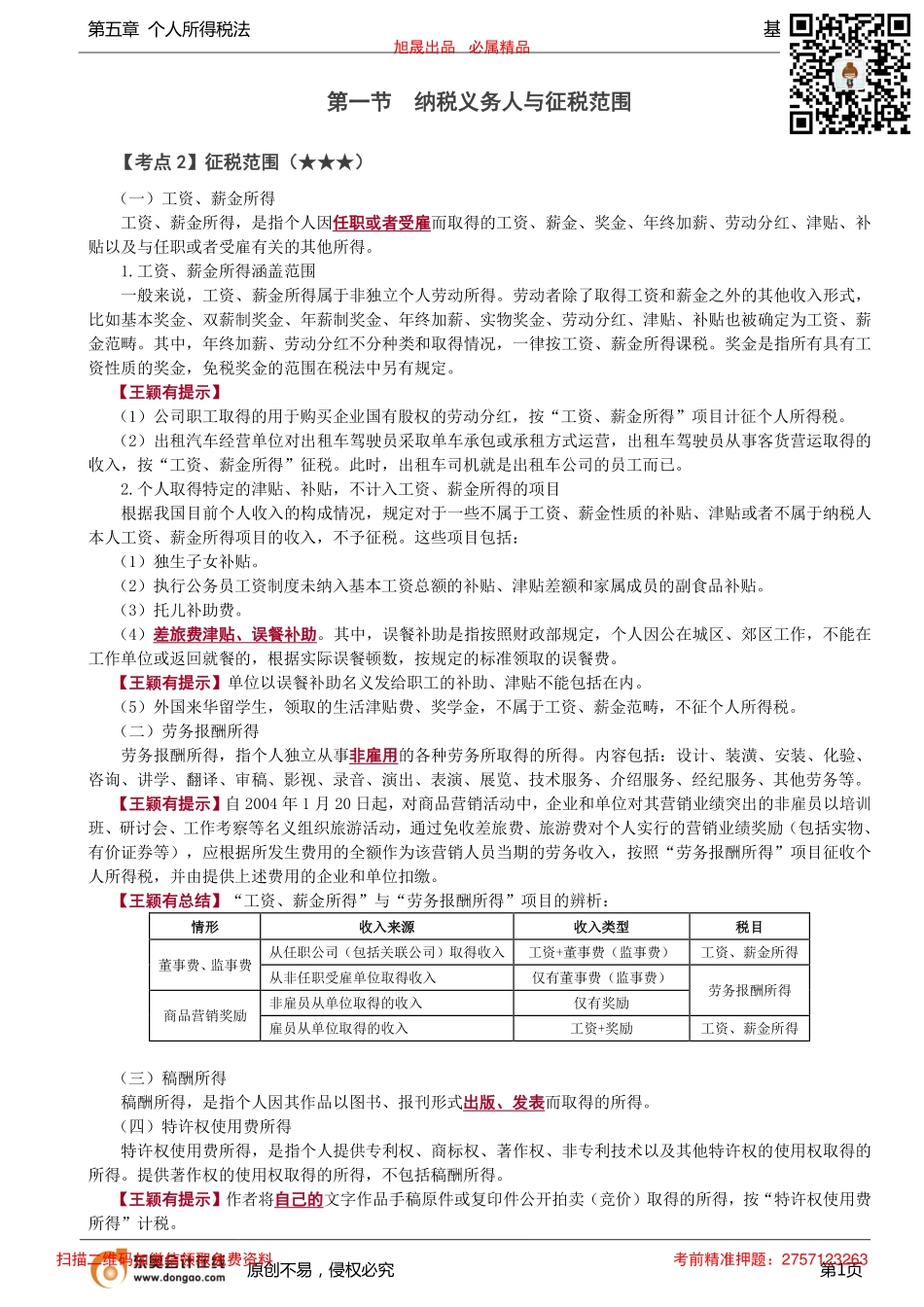

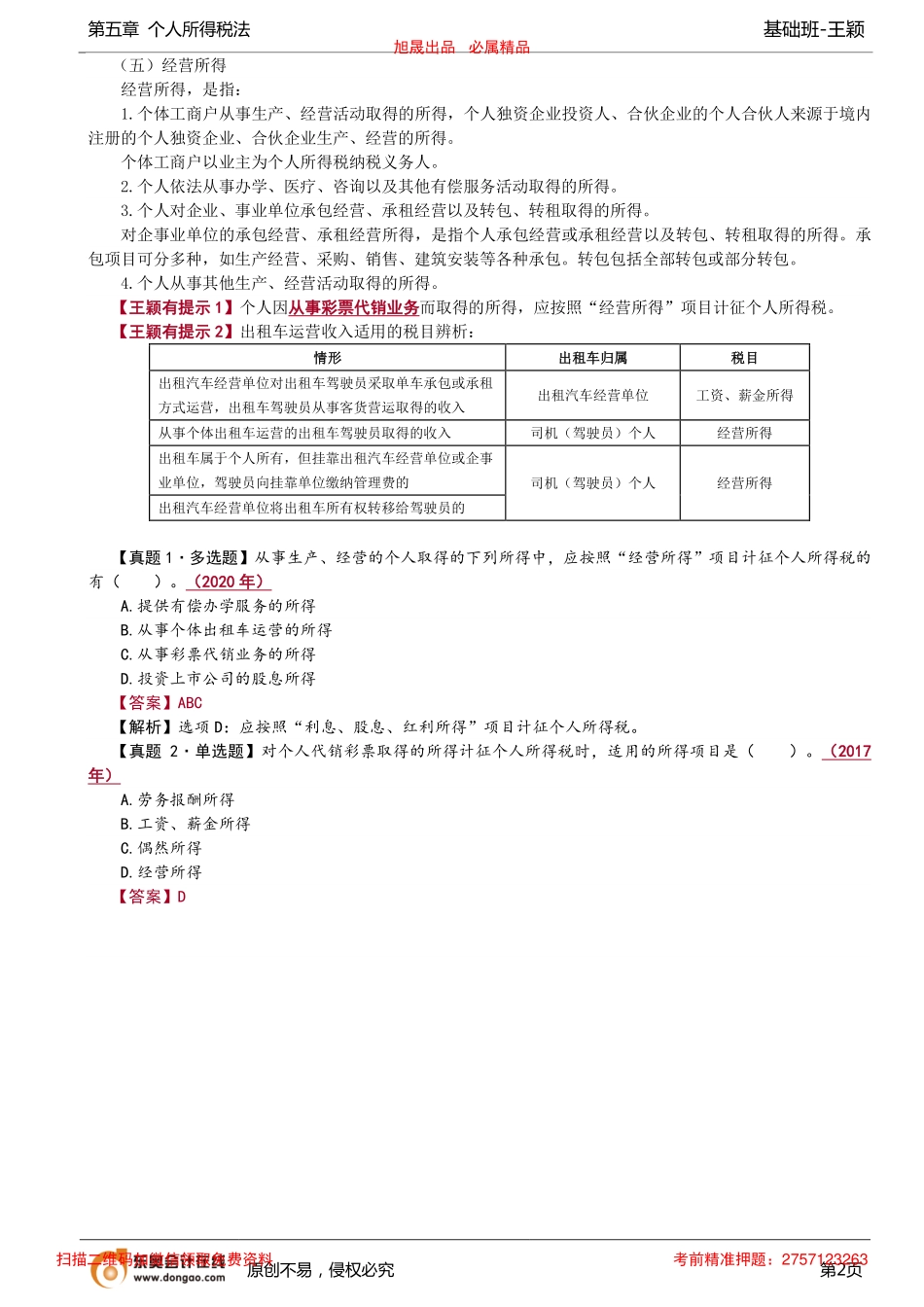

第五章个人所得税法基础班-王颖原创不易,侵权必究第1页第一节纳税义务人与征税范围【考点2】征税范围(★★★)(一)工资、薪金所得工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。1.工资、薪金所得涵盖范围一般来说,工资、薪金所得属于非独立个人劳动所得。劳动者除了取得工资和薪金之外的其他收入形式,比如基本奖金、双薪制奖金、年薪制奖金、年终加薪、实物奖金、劳动分红、津贴、补贴也被确定为工资、薪金范畴。其中,年终加薪、劳动分红不分种类和取得情况,一律按工资、薪金所得课税。奖金是指所有具有工资性质的奖金,免税奖金的范围在税法中另有规定。【王颖有提示】(1)公司职工取得的用于购买企业国有股权的劳动分红,按“工资、薪金所得”项目计征个人所得税。(2)出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货营运取得的收入,按“工资、薪金所得”征税。此时,出租车司机就是出租车公司的员工而已。2.个人取得特定的津贴、补贴,不计入工资、薪金所得的项目根据我国目前个人收入的构成情况,规定对于一些不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不予征税。这些项目包括:(1)独生子女补贴。(2)执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴。(3)托儿补助费。(4)差旅费津贴、误餐补助。其中,误餐补助是指按照财政部规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。【王颖有提示】单位以误餐补助名义发给职工的补助、津贴不能包括在内。(5)外国来华留学生,领取的生活津贴费、奖学金,不属于工资、薪金范畴,不征个人所得税。(二)劳务报酬所得劳务报酬所得,指个人独立从事非雇用的各种劳务所取得的所得。内容包括:设计、装潢、安装、化验、咨询、讲学、翻译、审稿、影视、录音、演出、表演、展览、技术服务、介绍服务、经纪服务、其他劳务等。【王颖有提示】自2004年1月20日起,对商品营销活动中,企业和单位对其营销业绩突出的非雇员以培训班、研讨会、工作考察等名义组织旅游活动,通过免收差旅费、旅游费对个人实行的营销业绩奖励(包括实物、有价证券等),应根据所发生费用的全额作为该营销人员当期的劳务收入,按照“劳务报酬所得”项目征收个...