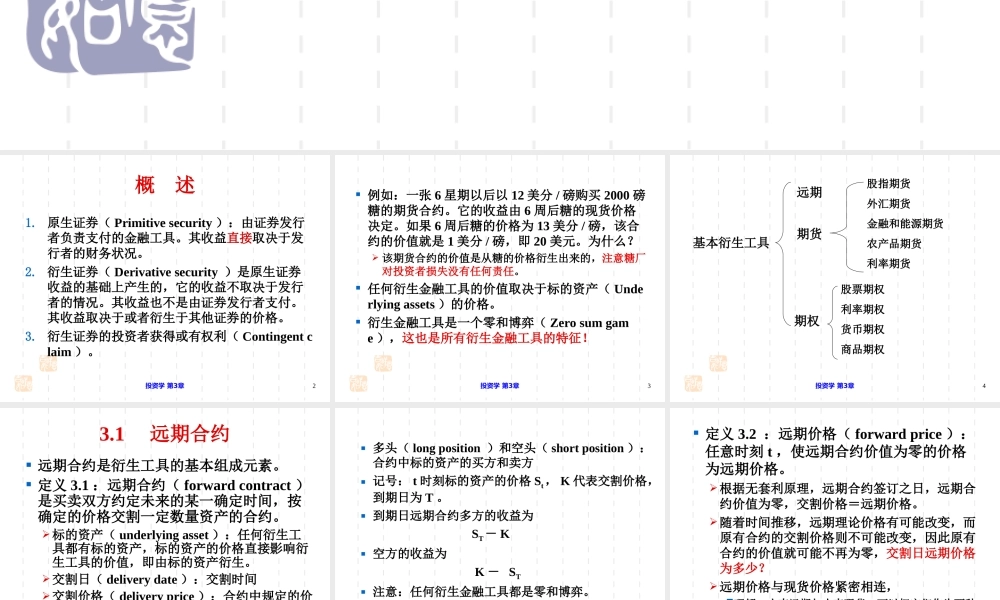

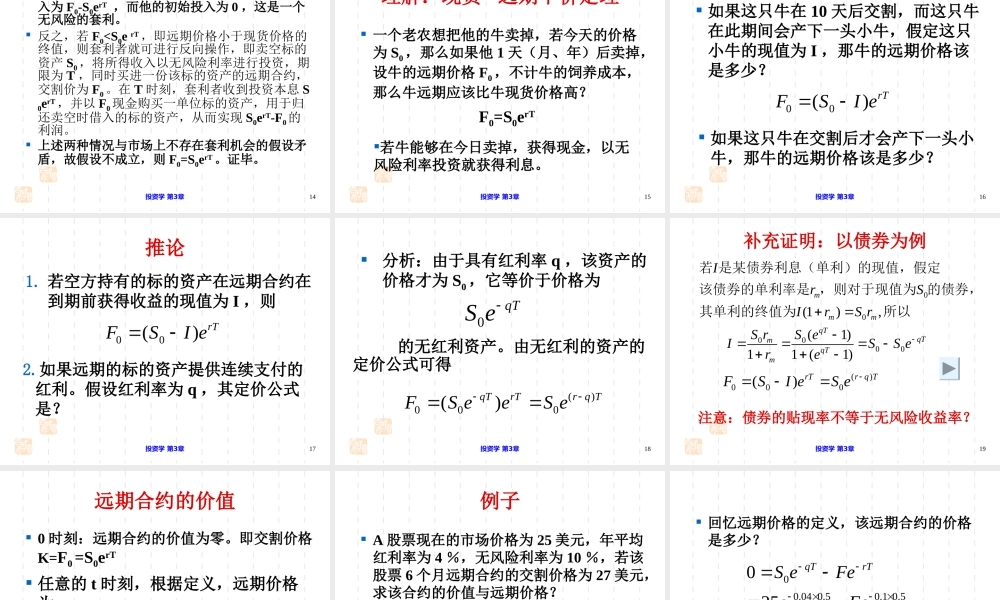

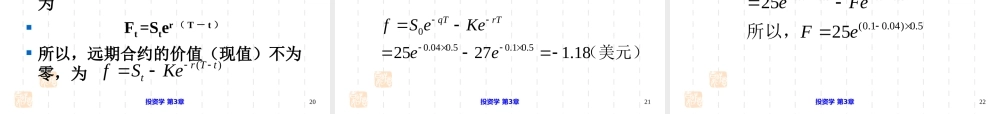

投资学第3章金融工具(2):衍生金融工具3投资学第章2概述1.原生证券(Primitivesecurity):由证券发行者负责支付的金融工具。其收益直接取决于发行者的财务状况。2.衍生证券(Derivativesecurity)是原生证券收益的基础上产生的,它的收益不取决于发行者的情况。其收益也不是由证券发行者支付。其收益取决于或者衍生于其他证券的价格。3.衍生证券的投资者获得或有权利(Contingentclaim)。3投资学第章3例如:一张6星期以后以12美分/磅购买2000磅糖的期货合约。它的收益由6周后糖的现货价格决定。如果6周后糖的价格为13美分/磅,该合约的价值就是1美分/磅,即20美元。为什么?该期货合约的价值是从糖的价格衍生出来的,注意糖厂对投资者损失没有任何责任。任何衍生金融工具的价值取决于标的资产(Underlyingassets)的价格。衍生金融工具是一个零和博弈(Zerosumgame),这也是所有衍生金融工具的特征!3投资学第章4基本衍生工具远期期货期权股票期权利率期权货币期权商品期权股指期货外汇期货金融和能源期货农产品期货利率期货3投资学第章53.1远期合约远期合约是衍生工具的基本组成元素。定义3.1:远期合约(forwardcontract)是买卖双方约定未来的某一确定时间,按确定的价格交割一定数量资产的合约。标的资产(underlyingasset):任何衍生工具都有标的资产,标的资产的价格直接影响衍生工具的价值,即由标的资产衍生。交割日(deliverydate):交割时间交割价格(deliveryprice):合约中规定的价格3投资学第章6多头(longposition)和空头(shortposition):合约中标的资产的买方和卖方记号:t时刻标的资产的价格St,K代表交割价格,到期日为T。到期日远期合约多方的收益为ST-K空方的收益为K-ST注意:任何衍生金融工具都是零和博弈。3投资学第章7定义3.2:远期价格(forwardprice):任意时刻t,使远期合约价值为零的价格为远期价格。根据无套利原理,远期合约签订之日,远期合约价值为零,交割价格=远期价格。随着时间推移,远期理论价格有可能改变,而原有合约的交割价格则不可能改变,因此原有合约的价值就可能不再为零,交割日远期价格为多少?远期价格与现货价格紧密相连,理解:小麦远期与小麦现货,可以把它们作为两种商品对待。3投资学第章8远期合约是适应规避现货交易风险的需要而产生的。远期合约是非标准化合约。优点:灵活性较大。在签署远期合约之前,双方可以就交割地点、交...