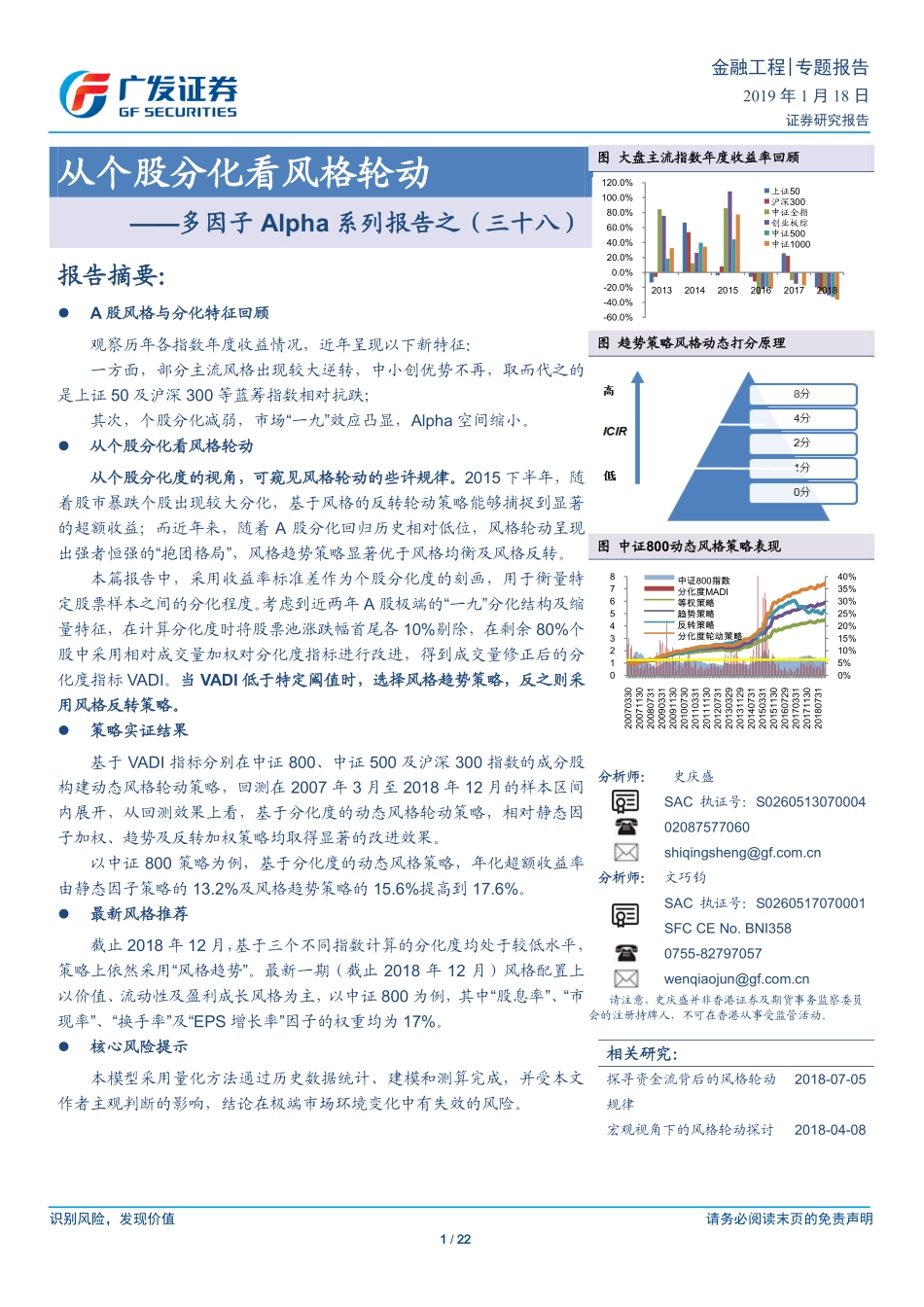

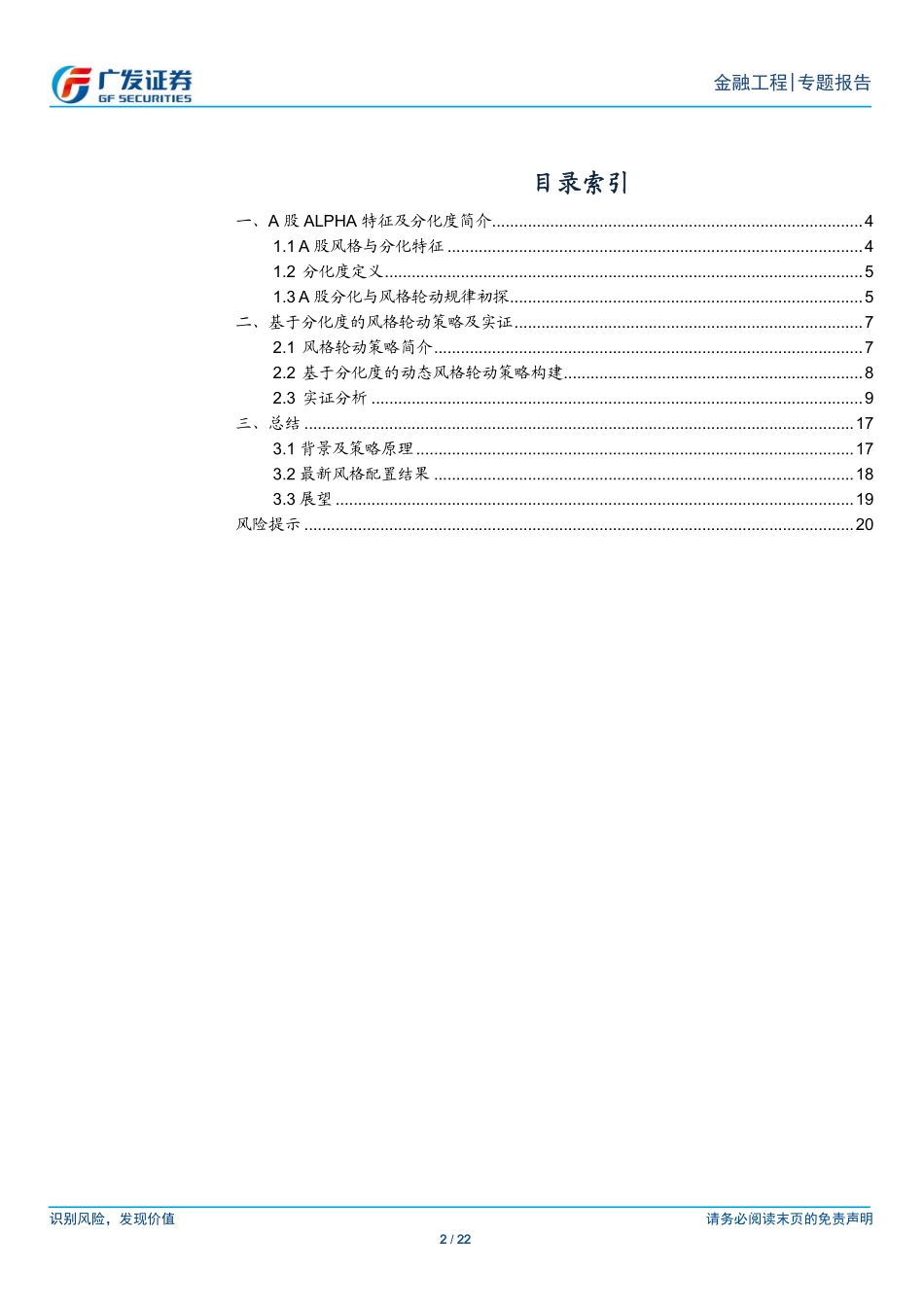

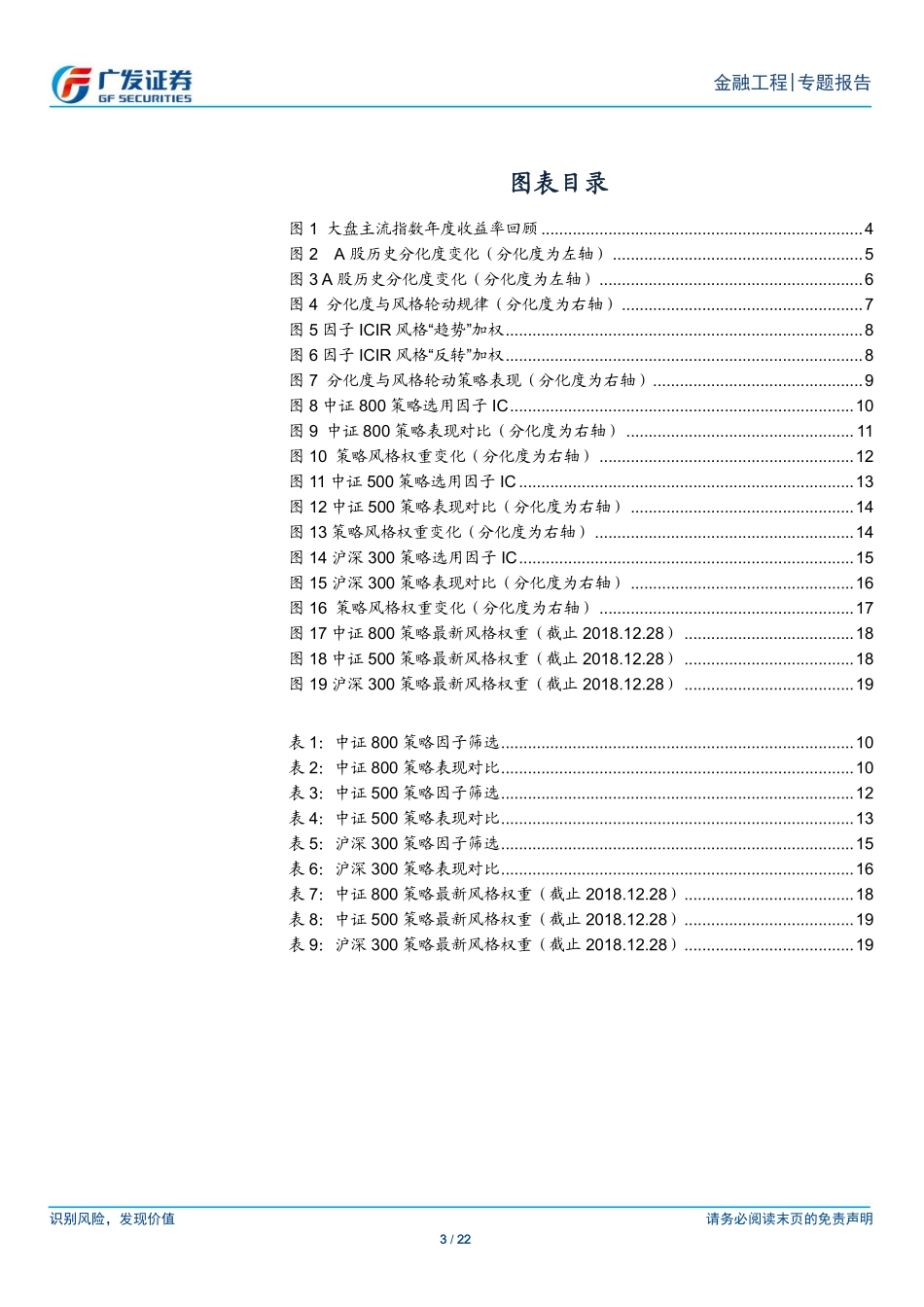

识别风险,发现价值请务必阅读末页的免责声明1/22[Table_Page]金融工程|专题报告2019年1月18日证券研究报告[Table_Title]从个股分化看风格轮动——多因子Alpha系列报告之(三十八)[Table_Summary]报告摘要:A股风格与分化特征回顾观察历年各指数年度收益情况,近年呈现以下新特征:一方面,部分主流风格出现较大逆转,中小创优势不再,取而代之的是上证50及沪深300等蓝筹指数相对抗跌;其次,个股分化减弱,市场“一九”效应凸显,Alpha空间缩小。从个股分化看风格轮动从个股分化度的视角,可窥见风格轮动的些许规律。2015下半年,随着股市暴跌个股出现较大分化,基于风格的反转轮动策略能够捕捉到显著的超额收益;而近年来,随着A股分化回归历史相对低位,风格轮动呈现出强者恒强的“抱团格局”,风格趋势策略显著优于风格均衡及风格反转。本篇报告中,采用收益率标准差作为个股分化度的刻画,用于衡量特定股票样本之间的分化程度。考虑到近两年A股极端的“一九”分化结构及缩量特征,在计算分化度时将股票池涨跌幅首尾各10%剔除,在剩余80%个股中采用相对成交量加权对分化度指标进行改进,得到成交量修正后的分化度指标VADI。当VADI低于特定阈值时,选择风格趋势策略,反之则采用风格反转策略。策略实证结果基于VADI指标分别在中证800、中证500及沪深300指数的成分股构建动态风格轮动策略,回测在2007年3月至2018年12月的样本区间内展开,从回测效果上看,基于分化度的动态风格轮动策略,相对静态因子加权、趋势及反转加权策略均取得显著的改进效果。以中证800策略为例,基于分化度的动态风格策略,年化超额收益率由静态因子策略的13.2%及风格趋势策略的15.6%提高到17.6%。最新风格推荐截止2018年12月,基于三个不同指数计算的分化度均处于较低水平,策略上依然采用“风格趋势”。最新一期(截止2018年12月)风格配置上以价值、流动性及盈利成长风格为主,以中证800为例,其中“股息率”、“市现率”、“换手率”及“EPS增长率”因子的权重均为17%。核心风险提示本模型采用量化方法通过历史数据统计、建模和测算完成,并受本文作者主观判断的影响,结论在极端市场环境变化中有失效的风险。图大盘主流指数年度收益率回顾图趋势策略风格动态打分原理图中证800动态风格策略表现[Table_Author]分析师:史庆盛SAC执证号:S026051307000402087577060shiqingsheng@gf.com.cn分析师:文巧钧SAC执证号:S0260517070001SFCCENo.BNI3580755-82797...