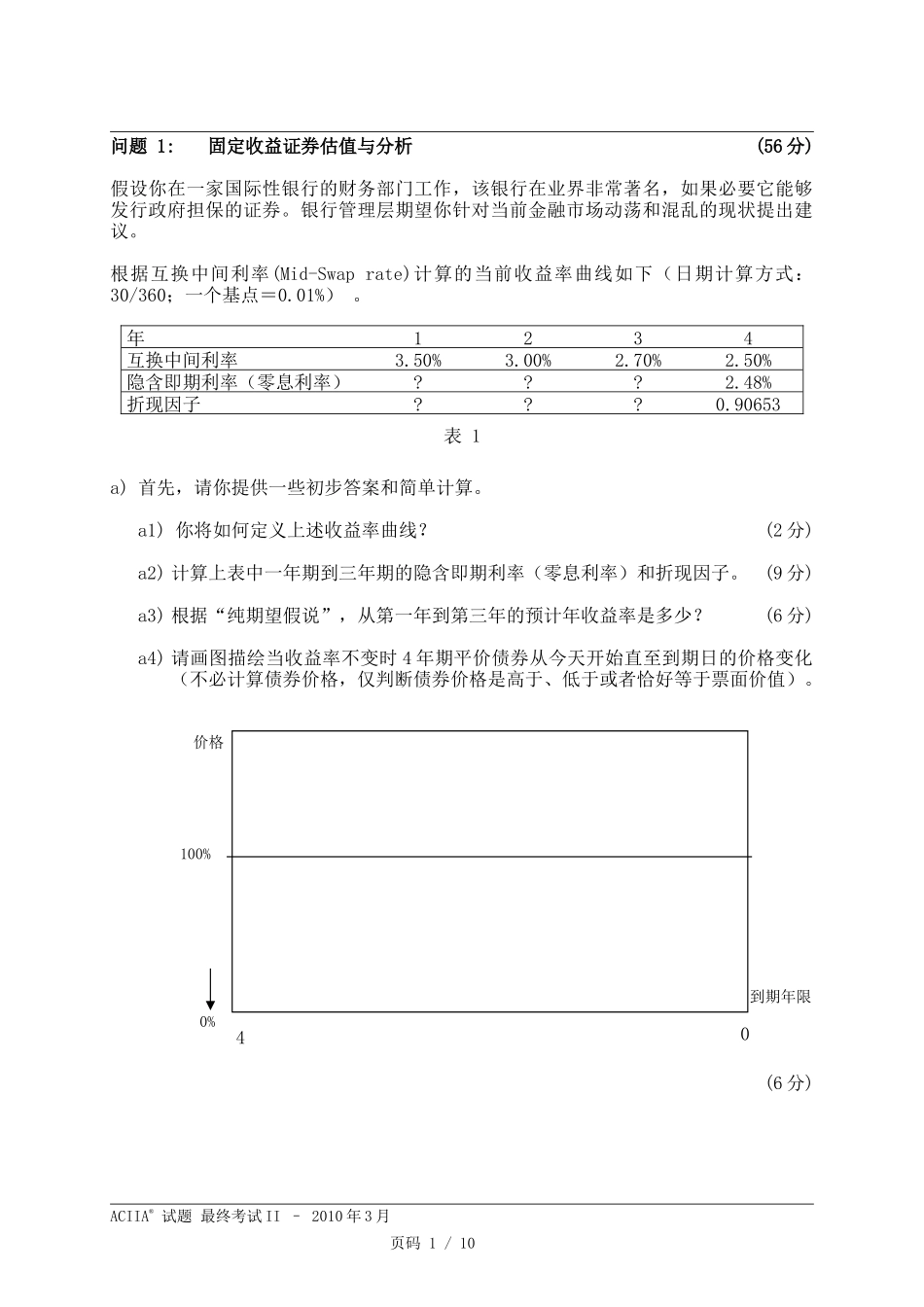

试卷二:固定收益分析与估值衍生产品分析与估值投资组合管理试题最终考试2010年3月问题1:固定收益证券估值与分析(56分)假设你在一家国际性银行的财务部门工作,该银行在业界非常著名,如果必要它能够发行政府担保的证券。银行管理层期望你针对当前金融市场动荡和混乱的现状提出建议。根据互换中间利率(Mid-Swaprate)计算的当前收益率曲线如下(日期计算方式:30/360;一个基点=0.01%)。年1234互换中间利率3.50%3.00%2.70%2.50%隐含即期利率(零息利率)???2.48%折现因子???0.90653表1a)首先,请你提供一些初步答案和简单计算。a1)你将如何定义上述收益率曲线?(2分)a2)计算上表中一年期到三年期的隐含即期利率(零息利率)和折现因子。(9分)a3)根据“纯期望假说”,从第一年到第三年的预计年收益率是多少?(6分)a4)请画图描绘当收益率不变时4年期平价债券从今天开始直至到期日的价格变化(不必计算债券价格,仅判断债券价格是高于、低于或者恰好等于票面价值)。(6分)ACIIA®试题最终考试II–2010年3月页码1/10100%0到期年限4价格0%b)你发现银行需要一笔3年期限的融资,因此你建议发行总量为30亿欧元的三年期债券。你所在银行发行非政府担保证券的相应利差为互换中间利率+195个基点。另外,你也可以建议管理层发行政府担保债券,利差为互换中间利率+30个基点。为了得到政府担保,银行需要支付给担保人(政府)i)每年50个基点作为办理费用和ii)每年100个基点作为担保成本。b1)请以基点为单位计算获得政府担保的融资优势(或者劣势)。(5分)b2)请使用a2)中算出的折现因子,计算计划中的30亿欧元债券发行时b1)中提到的融资优势(或者劣势)的现值。如果你没能算出这些折现因子,请把表1中的收益率当作即期利率来计算折现因子;如果你没有得到b1)的答案,请假设融资优势为10个基点。(5分)b3)从你所在银行的角度简要描述当前环境下使用政府信用担保的优点和缺点。(4分)c)作为一个附加的危机防范措施,你准备建立一个价值250亿欧元的、由具有高度流动性的政府债券构成的投资组合。假设这个投资组合的平均到期期限为3年,相关政府债券的平均利差为互换中间利率-70个基点。假设再融资利差为互换中间利率+195个基点,请以欧元为单位计算持有这样一个流动性投资组合的年度成本。(4分)d)你的管理层也希望你提出方案,看看如何从金融市场的动荡中最好地获利。在这个背景下你考虑投资一种一年期资产支持证券(ABS),该证券每年按4.5%的息票利率支付,当前利...