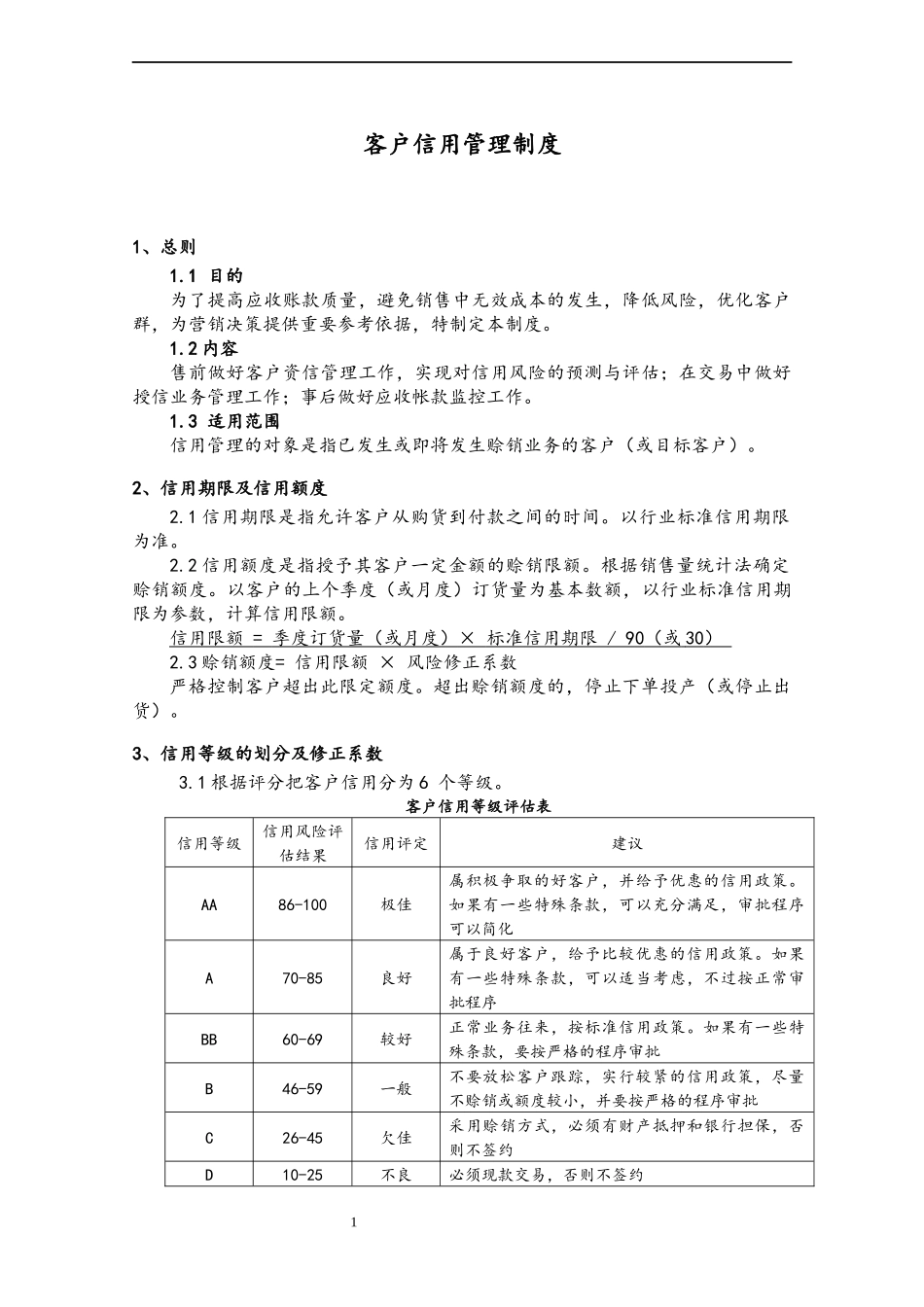

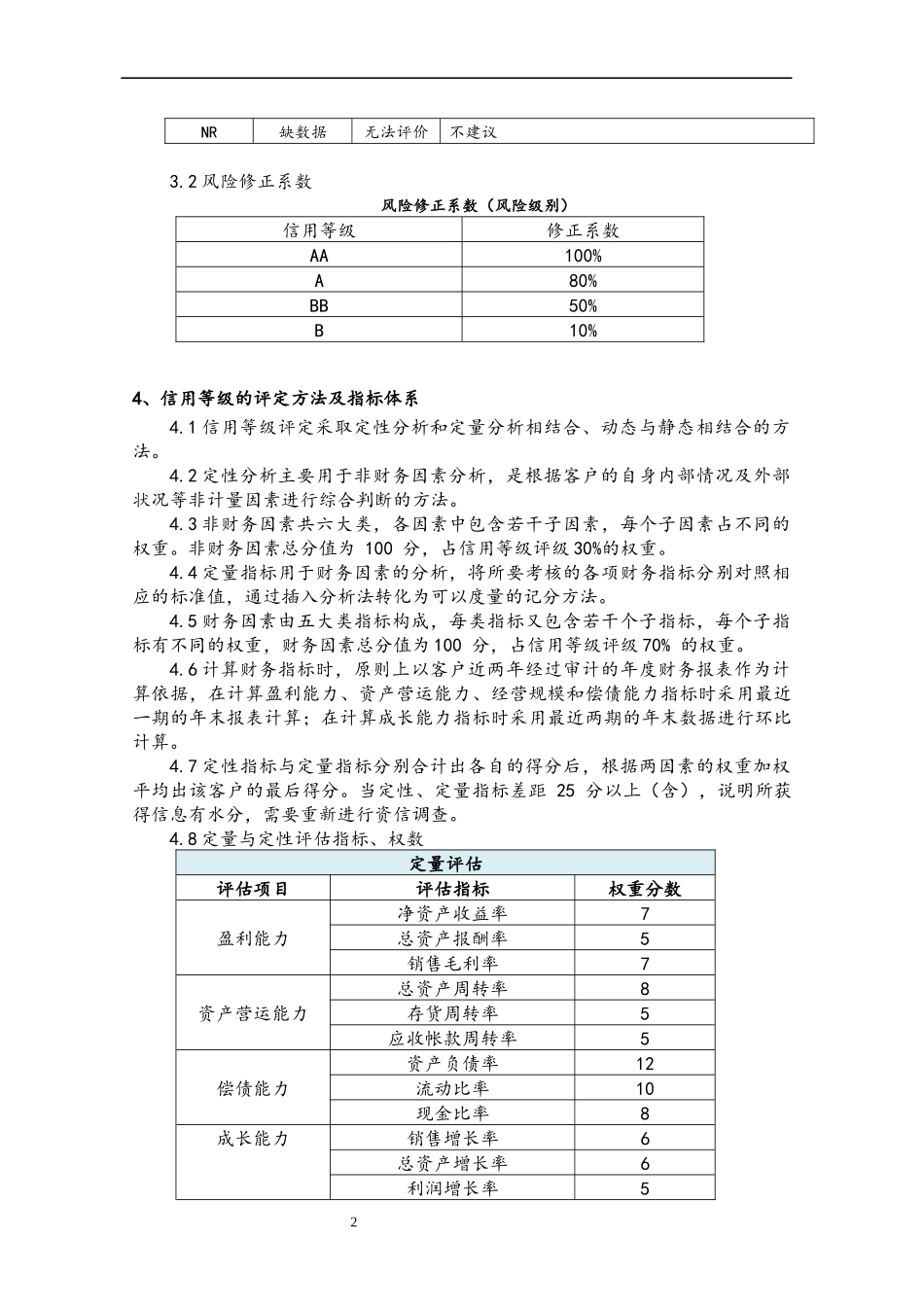

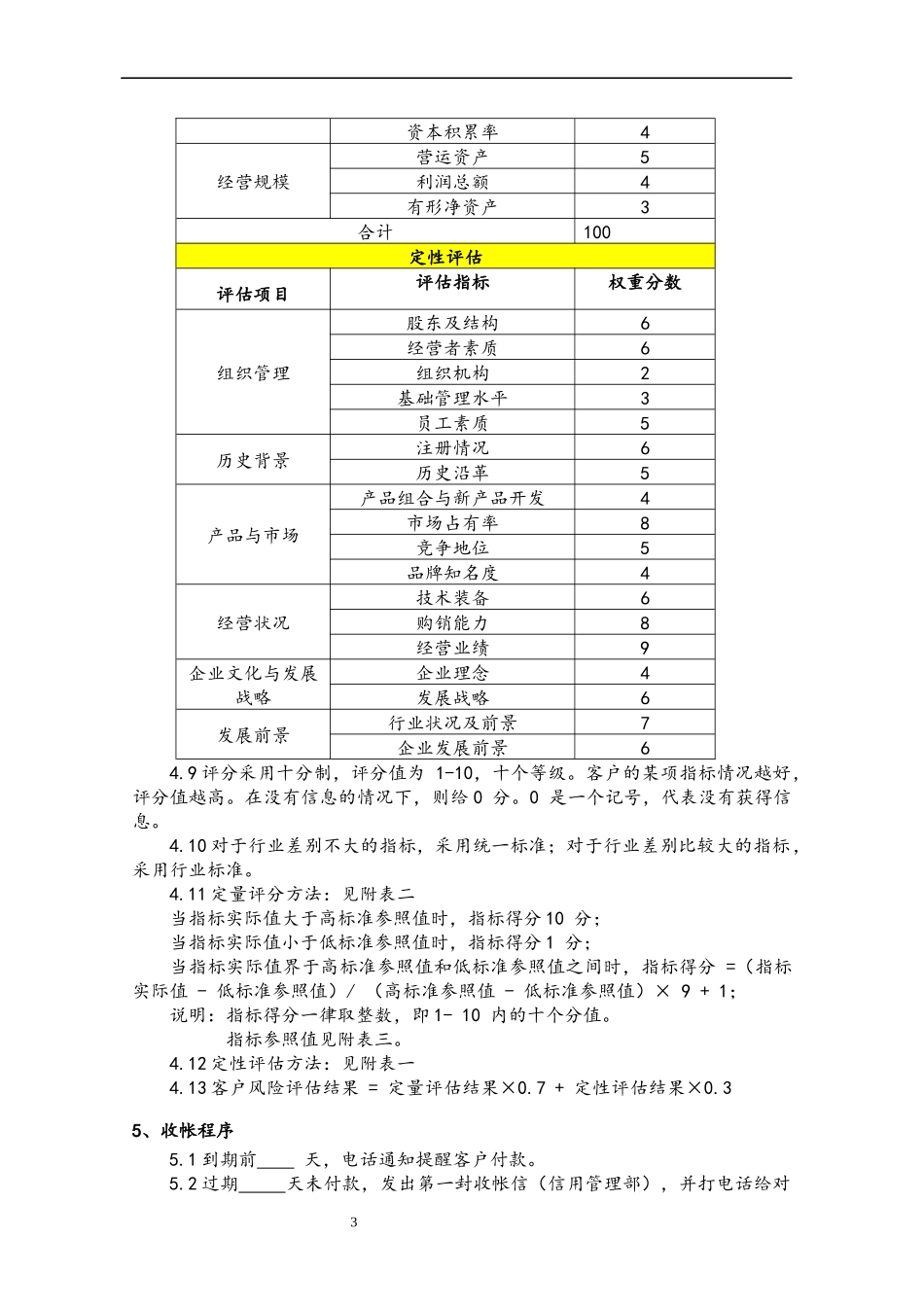

1客户信用管理制度1、总则1.1目的为了提高应收账款质量,避免销售中无效成本的发生,降低风险,优化客户群,为营销决策提供重要参考依据,特制定本制度。1.2内容售前做好客户资信管理工作,实现对信用风险的预测与评估;在交易中做好授信业务管理工作;事后做好应收帐款监控工作。1.3适用范围信用管理的对象是指已发生或即将发生赊销业务的客户(或目标客户)。2、信用期限及信用额度2.1信用期限是指允许客户从购货到付款之间的时间。以行业标准信用期限为准。2.2信用额度是指授予其客户一定金额的赊销限额。根据销售量统计法确定赊销额度。以客户的上个季度(或月度)订货量为基本数额,以行业标准信用期限为参数,计算信用限额。信用限额=季度订货量(或月度)×标准信用期限/90(或30)2.3赊销额度=信用限额×风险修正系数严格控制客户超出此限定额度。超出赊销额度的,停止下单投产(或停止出货)。3、信用等级的划分及修正系数3.1根据评分把客户信用分为6个等级。客户信用等级评估表信用等级信用风险评估结果信用评定建议AA86-100极佳属积极争取的好客户,并给予优惠的信用政策。如果有一些特殊条款,可以充分满足,审批程序可以简化A70-85良好属于良好客户,给予比较优惠的信用政策。如果有一些特殊条款,可以适当考虑,不过按正常审批程序BB60-69较好正常业务往来,按标准信用政策。如果有一些特殊条款,要按严格的程序审批B46-59一般不要放松客户跟踪,实行较紧的信用政策,尽量不赊销或额度较小,并要按严格的程序审批C26-45欠佳采用赊销方式,必须有财产抵押和银行担保,否则不签约D10-25不良必须现款交易,否则不签约2NR缺数据无法评价不建议3.2风险修正系数风险修正系数(风险级别)信用等级修正系数AA100%A80%BB50%B10%4、信用等级的评定方法及指标体系4.1信用等级评定采取定性分析和定量分析相结合、动态与静态相结合的方法。4.2定性分析主要用于非财务因素分析,是根据客户的自身内部情况及外部状况等非计量因素进行综合判断的方法。4.3非财务因素共六大类,各因素中包含若干子因素,每个子因素占不同的权重。非财务因素总分值为100分,占信用等级评级30%的权重。4.4定量指标用于财务因素的分析,将所要考核的各项财务指标分别对照相应的标准值,通过插入分析法转化为可以度量的记分方法。4.5财务因素由五大类指标构成,每类指标又包含若干个子指标,每个子指标有不同的权重,财务因素总分值为100分,占信用等级评级70%的权重。4.6...