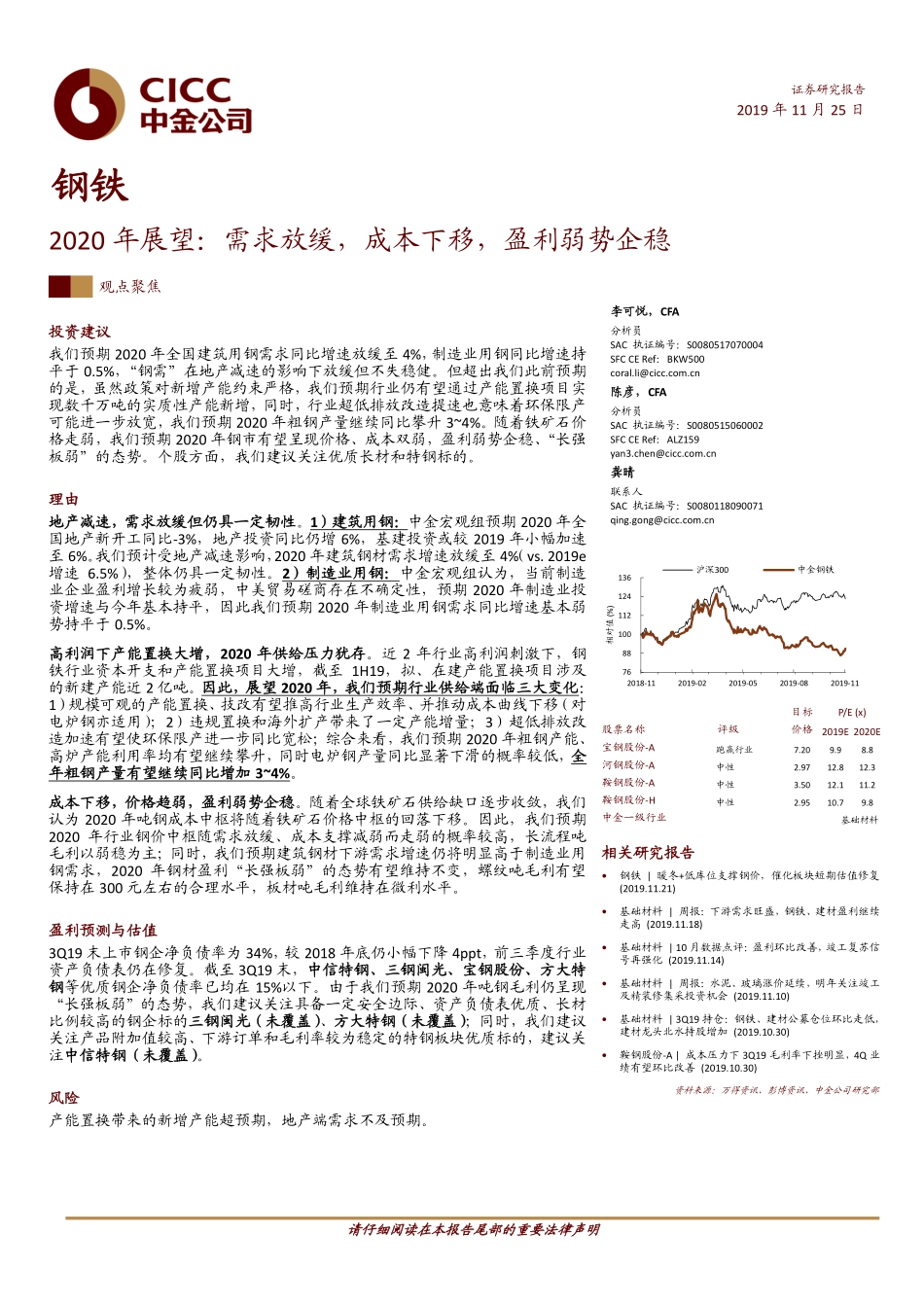

请仔细阅读在本报告尾部的重要法律声明证券研究报告2019年11月25日钢铁2020年展望:需求放缓,成本下移,盈利弱势企稳观点聚焦投资建议我们预期2020年全国建筑用钢需求同比增速放缓至4%,制造业用钢同比增速持平于0.5%,“钢需”在地产减速的影响下放缓但不失稳健。但超出我们此前预期的是,虽然政策对新增产能约束严格,我们预期行业仍有望通过产能置换项目实现数千万吨的实质性产能新增,同时,行业超低排放改造提速也意味着环保限产可能进一步放宽,我们预期2020年粗钢产量继续同比攀升3~4%。随着铁矿石价格走弱,我们预期2020年钢市有望呈现价格、成本双弱,盈利弱势企稳、“长强板弱”的态势。个股方面,我们建议关注优质长材和特钢标的。理由地产减速,需求放缓但仍具一定韧性。1)建筑用钢:中金宏观组预期2020年全国地产新开工同比-3%,地产投资同比仍增6%,基建投资或较2019年小幅加速至6%。我们预计受地产减速影响,2020年建筑钢材需求增速放缓至4%(vs.2019e增速6.5%),整体仍具一定韧性。2)制造业用钢:中金宏观组认为,当前制造业企业盈利增长较为疲弱,中美贸易磋商存在不确定性,预期2020年制造业投资增速与今年基本持平,因此我们预期2020年制造业用钢需求同比增速基本弱势持平于0.5%。高利润下产能置换大增,2020年供给压力犹存。近2年行业高利润刺激下,钢铁行业资本开支和产能置换项目大增,截至1H19,拟、在建产能置换项目涉及的新建产能近2亿吨。因此,展望2020年,我们预期行业供给端面临三大变化:1)规模可观的产能置换、技改有望推高行业生产效率、并推动成本曲线下移(对电炉钢亦适用);2)违规置换和海外扩产带来了一定产能增量;3)超低排放改造加速有望使环保限产进一步同比宽松;综合来看,我们预期2020年粗钢产能、高炉产能利用率均有望继续攀升,同时电炉钢产量同比显著下滑的概率较低,全年粗钢产量有望继续同比增加3~4%。成本下移,价格趋弱,盈利弱势企稳。随着全球铁矿石供给缺口逐步收敛,我们认为2020年吨钢成本中枢将随着铁矿石价格中枢的回落下移。因此,我们预期2020年行业钢价中枢随需求放缓、成本支撑减弱而走弱的概率较高,长流程吨毛利以弱稳为主;同时,我们预期建筑钢材下游需求增速仍将明显高于制造业用钢需求,2020年钢材盈利“长强板弱”的态势有望维持不变,螺纹吨毛利有望保持在300元左右的合理水平,板材吨毛利维持在微利水平。盈利预测与估值3Q19末上市钢企净负债率为34%,较2018年底仍...