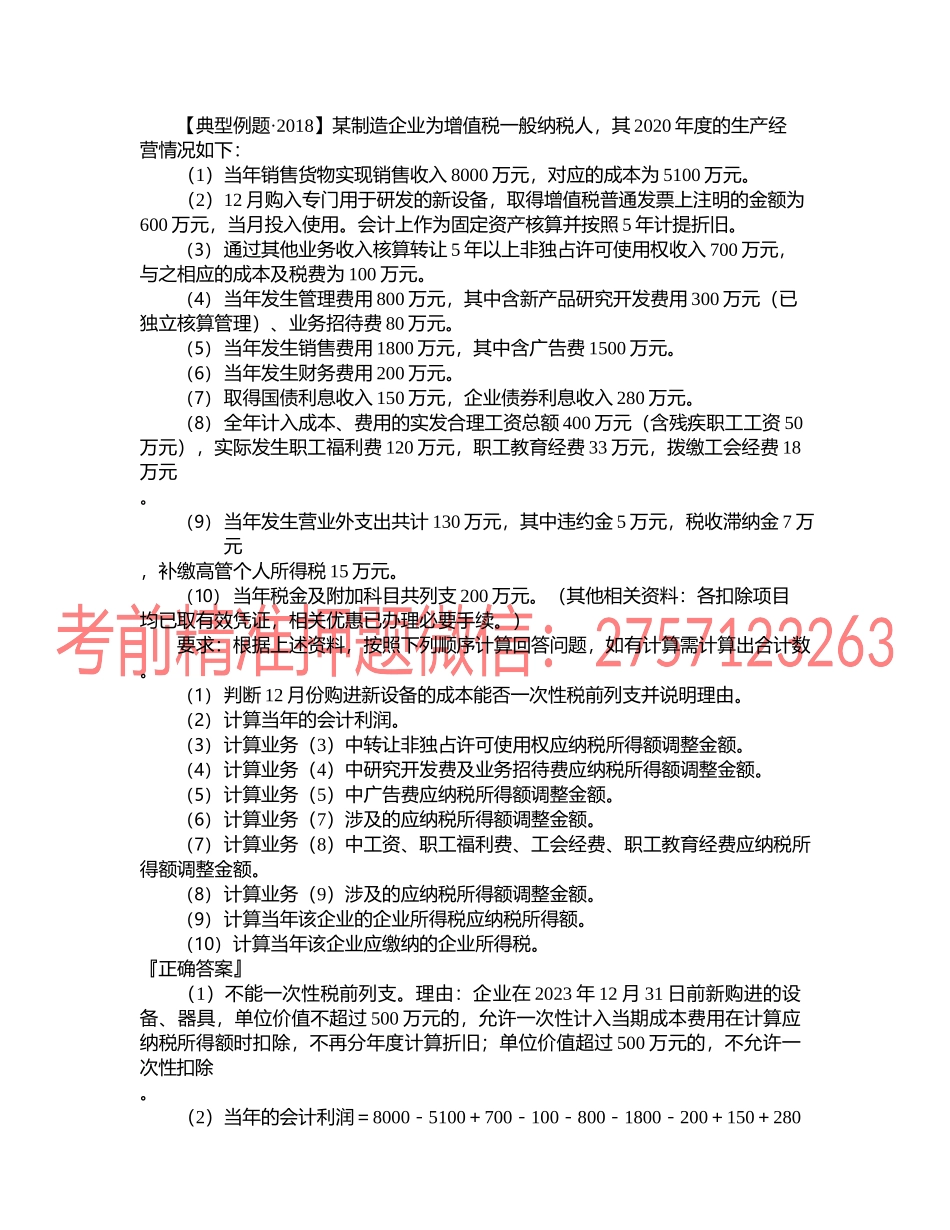

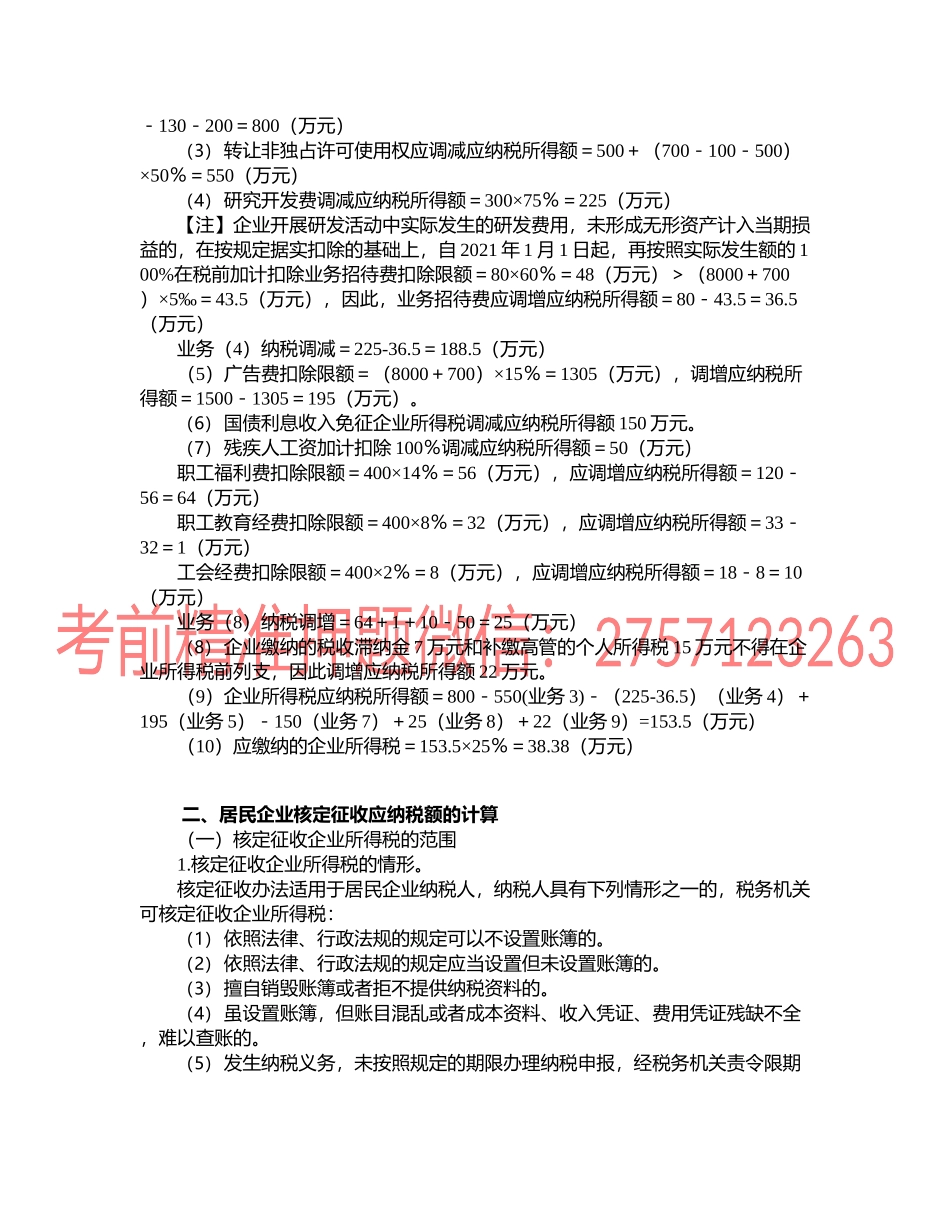

【典型例题·2018】某制造企业为增值税一般纳税人,其2020年度的生产经营情况如下:(1)当年销售货物实现销售收入8000万元,对应的成本为5100万元。(2)12月购入专门用于研发的新设备,取得增值税普通发票上注明的金额为600万元,当月投入使用。会计上作为固定资产核算并按照5年计提折旧。(3)通过其他业务收入核算转让5年以上非独占许可使用权收入700万元,与之相应的成本及税费为100万元。(4)当年发生管理费用800万元,其中含新产品研究开发费用300万元(已独立核算管理)、业务招待费80万元。(5)当年发生销售费用1800万元,其中含广告费1500万元。(6)当年发生财务费用200万元。(7)取得国债利息收入150万元,企业债券利息收入280万元。(8)全年计入成本、费用的实发合理工资总额400万元(含残疾职工工资50万元),实际发生职工福利费120万元,职工教育经费33万元,拨缴工会经费18万元。(9)当年发生营业外支出共计130万元,其中违约金5万元,税收滞纳金7万元,补缴高管个人所得税15万元。(10)当年税金及附加科目共列支200万元。(其他相关资料:各扣除项目均已取有效凭证,相关优惠已办理必要手续。)要求:根据上述资料,按照下列顺序计算回答问题,如有计算需计算出合计数。(1)判断12月份购进新设备的成本能否一次性税前列支并说明理由。(2)计算当年的会计利润。(3)计算业务(3)中转让非独占许可使用权应纳税所得额调整金额。(4)计算业务(4)中研究开发费及业务招待费应纳税所得额调整金额。(5)计算业务(5)中广告费应纳税所得额调整金额。(6)计算业务(7)涉及的应纳税所得额调整金额。(7)计算业务(8)中工资、职工福利费、工会经费、职工教育经费应纳税所得额调整金额。(8)计算业务(9)涉及的应纳税所得额调整金额。(9)计算当年该企业的企业所得税应纳税所得额。(10)计算当年该企业应缴纳的企业所得税。『正确答案』(1)不能一次性税前列支。理由:企业在2023年12月31日前新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,不允许一次性扣除。(2)当年的会计利润=8000-5100+700-100-800-1800-200+150+280-130-200=800(万元)(3)转让非独占许可使用权应调减应纳税所得额=500+(700-100-500)×50%=550(万元)(4)研究开发费调减应纳税所得额=300×75%=225(万元)【注】...